La confiscation des épargnes des citoyens pour « sauver les banques » : Le projet diabolique de « recapitalisation » bancaire

2 participants

Page 1 sur 1

L'UE prépare une loi pour dupliquer la solution chypriote en cas de crise bancaire

L'UE prépare une loi pour dupliquer la solution chypriote en cas de crise bancaire

Bonjour à tous,

L'UE prépare une loi pour dupliquer la solution chypriote

en cas de crise bancaire

"S'ils ne nous laissent pas réver, nous ne les laisserons pas dormir"

Alors que la troïka venait de prendre la décision de ponctionner

les épargnants détenteurs de comptes totalisant plus de 100.000 euros,

le président de l’Eurogroupe Jeroen Dijsselbloem avait indiqué que la solution appliquée

pour la crise grecque pourrait servir de modèle à l’avenir, déclenchant une tempête sur les marchés.

Après Chypre, Malte ou le Luxembourg pourraient-ils couler avec leur secteur bancaire?

https://ledormeur.forumgratuit.org/t995-apres-chypre-malte-ou-le-luxembourg-pourraient-ils-couler-avec-leur-secteur-bancaire#2402

Peu après, il avait amendé ses propos, affirmant que Chypre avait été « un cas spécial ».

Mais Dijsselbloem ne faisait qu’exprimer ce que de nombreux eurocrates pensaient, et ils ont décidé d’en faire une loi.

Der spiegel rapporte en effet que Michel Barnier, le commissaire européen au Marché Intérieur et aux Services,

prépare une loi qui permettra de mettre à contribution les investisseurs bancaires et les détenteurs de comptes bancaires

avant qu’une aide de la part du Mécanisme Européen de Stabilité (MES) ne soit envisagée,

a affirmé le journal allemand Süddeutsche Zeitung le weekend dernier.

les actionnaires et les créanciers seront les premiers à être impactés,

puis les déposants détenteurs de plus de 100.000 euros sur leurs comptes.

En outre, chaque pays devra créer un fonds de secours spécifique pour les banques qui interviendrait ensuite.

Le MES ne serait sollicité que lorsque ces 3 premières mesures ne suffiraient pas à couvrir toutes le passif de la banque en difficultés.

Cette loi pourrait être prête au mois de juin.

« Cela mènera à une situation dans laquelle les investisseurs investiront leur argent hors de la zone euro »,

s’est inquiété Luc Frieden le ministre des Finances du Luxembourg, dont les propos ont été recueillis par Der Spiegel.

Jusqu’à présent, et depuis la chute de la banque Lehman Brothers en 2008,

ce sont les contribuables européens qui ont dû mettre la main au portefeuille

pour sauver les banques européennes, notamment la banque allemande Hypo Real Estate (HRE) et Bankia.

Source de l'article

L'UE prépare une loi pour dupliquer la solution chypriote en cas de crise bancaire

http://www.express.be/business/fr/economy/lue-prepare-une-loi-pour-dupliquer-la-solution-chypriote-en-cas-de-crise-bancaire.htm

Vu sur : Spread the Truth 777

Bien Amicalement.

L'UE prépare une loi pour dupliquer la solution chypriote

en cas de crise bancaire

"S'ils ne nous laissent pas réver, nous ne les laisserons pas dormir"

Alors que la troïka venait de prendre la décision de ponctionner

les épargnants détenteurs de comptes totalisant plus de 100.000 euros,

le président de l’Eurogroupe Jeroen Dijsselbloem avait indiqué que la solution appliquée

pour la crise grecque pourrait servir de modèle à l’avenir, déclenchant une tempête sur les marchés.

Après Chypre, Malte ou le Luxembourg pourraient-ils couler avec leur secteur bancaire?

https://ledormeur.forumgratuit.org/t995-apres-chypre-malte-ou-le-luxembourg-pourraient-ils-couler-avec-leur-secteur-bancaire#2402

Peu après, il avait amendé ses propos, affirmant que Chypre avait été « un cas spécial ».

Mais Dijsselbloem ne faisait qu’exprimer ce que de nombreux eurocrates pensaient, et ils ont décidé d’en faire une loi.

Der spiegel rapporte en effet que Michel Barnier, le commissaire européen au Marché Intérieur et aux Services,

prépare une loi qui permettra de mettre à contribution les investisseurs bancaires et les détenteurs de comptes bancaires

avant qu’une aide de la part du Mécanisme Européen de Stabilité (MES) ne soit envisagée,

a affirmé le journal allemand Süddeutsche Zeitung le weekend dernier.

La proposition de loi établit une priorité de ce qui sera fait en cas de mise en liquidation d’une banque :

En vue de la crise financière qui secoue l’Europe depuis des années, la probabilité d’autres faillites bancaires

n’est pas une hypothèse théorique, mais quasiment une certitude. Et puisque le plan de sauvetage chypriote a fait tomber

une barrière psychologique, en faisant payer les détenteurs de livrets d’épargne de plus de 100.000 €, cette démarche fait désormais

partie des «solutions acceptables». L’Europe bruxelloise se transforme peu à peu en une sorte de monstre pour ses citoyens,

tout en épargnant les vrais responsables de cette situation.

Barnier prépare la suite

http://www.eurojournal.net/2013/04/14/barnier-prepare-la-suite/

les actionnaires et les créanciers seront les premiers à être impactés,

puis les déposants détenteurs de plus de 100.000 euros sur leurs comptes.

En outre, chaque pays devra créer un fonds de secours spécifique pour les banques qui interviendrait ensuite.

Le MES ne serait sollicité que lorsque ces 3 premières mesures ne suffiraient pas à couvrir toutes le passif de la banque en difficultés.

Cette loi pourrait être prête au mois de juin.

Certains s’inquiètent de l’effet désastreux que cette loi pourrait avoir sur les capitaux étrangers :

Pour rappel

MES, Pacte budgétaire : deux traités pour couler l'Europe

Publiée le 17 sept. 2012 par News360x

MÉCANISME EUROPÉEN DE STABILITÉ (M.E.S)

https://ledormeur.forumgratuit.org/t4-mecanisme-europeen-de-stabilite-mes

« Cela mènera à une situation dans laquelle les investisseurs investiront leur argent hors de la zone euro »,

s’est inquiété Luc Frieden le ministre des Finances du Luxembourg, dont les propos ont été recueillis par Der Spiegel.

Jusqu’à présent, et depuis la chute de la banque Lehman Brothers en 2008,

ce sont les contribuables européens qui ont dû mettre la main au portefeuille

pour sauver les banques européennes, notamment la banque allemande Hypo Real Estate (HRE) et Bankia.

Source de l'article

L'UE prépare une loi pour dupliquer la solution chypriote en cas de crise bancaire

http://www.express.be/business/fr/economy/lue-prepare-une-loi-pour-dupliquer-la-solution-chypriote-en-cas-de-crise-bancaire.htm

Vu sur : Spread the Truth 777

Bien Amicalement.

La confiscation des épargnes des citoyens pour « sauver les banques » : Le projet diabolique de « recapitalisation » bancaire

La confiscation des épargnes des citoyens pour « sauver les banques » : Le projet diabolique de « recapitalisation » bancaire

La confiscation des épargnes des citoyens pour « sauver les banques » : Le projet diabolique de « recapitalisation » bancaire

La recapitalisation des banques chypriotes est-elle une « répétition générale » pour ce qui ce qui s’en vient?

Envisage-t-on un « vol d’épargnes » au sein de l’Union européenne et en Amérique du Nord pouvant mener à la confiscation complète des dépôts bancaires?

À Chypre, le système de paiements a été complètement perturbé, provoquant ainsi l’effondrement de l’économie réelle.

On ne paie plus les pensions ni les salaires et le pouvoir d’achat s’est effondré.

La population est appauvrie.

Les petites et moyennes entreprises sont acculées à la faillite.

La population de Chypre est d’un million.

Qu’arriverait-il si l’on « rasait » de cette manière le paysage bancaire aux États-Unis, au Canada et dans l’Union européenne?

Selon l’Institute of International Finance (IIF) situé à Washington et représentant le consensus de l’establishment financier, « l’approche chypriote consistant à s’attaquer aux déposants et aux créanciers lorsque les banques sont défaillantes deviendrait probablement un modèle pour faire face à des effondrements ailleurs en Europe. » (Economic Times, 27 mars 2013.)

Il faut comprendre qu’avant l’assaut de Chypre, la confiscation des dépôts bancaires avait été envisagée dans plusieurs pays. De plus, les puissants acteurs financiers qui ont déclenché la crise bancaire à Chypre sont aussi les architectes des mesures d’austérité socialement dévastatrices imposées au sein de l’Union européenne et en Amérique du Nord.

http://www.iif.com/about/

Chypre est-elle un « modèle » ou un scénario?

Ces puissants acteurs financiers ont-ils des « leçons à tirer », pouvant être appliquées ailleurs, à un stade ultérieur dans le paysage bancaire de la zone euro?

Selon l’Institute of International Finance (IIF), « s’attaquer aux déposants » pourrait devenir « la nouvelle norme » de ce projet diabolique, servant les intérêts des conglomérats financiers mondiaux.

Le FMI et la Banque centrale européenne approuvent cette nouvelle norme. Selon l’IIF, porte-parole de l’élite bancaire, « il serait opportun pour les investisseurs de voir les conséquences à Chypre […] comme un reflet de la façon dont seront traités les futures tensions. » (Cité dans Economic Times, 27 mars 2013.)

A lire à propos de la crise chypriotes, voir également sur ce forum : https://ledormeur.forumgratuit.org/t940-chypre-report-du-debat-parlementaire-sur-le-plan-d-aide?highlight=chypre

https://ledormeur.forumgratuit.org/t946-lue-a-donne-un-ultimatum-a-chypre?highlight=chypre

https://ledormeur.forumgratuit.org/t1020-chypre-peine-a-trouver-les-fonds-pour-payer-fonctionnaires-et-retraites?highlight=chypre

« Nettoyage financier ». La recapitalisation aux États-Unis et en Grande-Bretagne

Il est question d’un processus de « nettoyage financier » par lequel les banques européennes et nord-américaines « trop grosses pour faire faillite » (Citi, JPMorgan Chase et Goldman Sachs par exemple) contribuent à destabiliser des institutions financières de moindre envergure dans le but de prendre tôt ou tard le contrôle de tout le « paysage bancaire ».

La tendance sous-jacente aux niveaux national et international est la centralisation et la concentration du pouvoir bancaire, menant simultanément à un déclin spectaculaire de l’économie réelle.

Les recapitalisations ont été envisagées dans de nombreux pays. En Nouvelle-Zélande un « plan de coupe » a été contemplé dès 1997, en même temps que la crise financière asiatique.

Des clauses existent au Royaume-Uni et aux États-Unis relativement à la confiscation des dépôts bancaires. Dans un document conjoint de la Federal Deposit Insurance Corporation (FDIC) et de la Banque d’Angleterre intitulé Resolving Globally Active, Systemically Important, Financial Institutions (Résolution des défaillances des institutions financières mondialement actives et d’importance systémique) des procédures explicites sont mises de l’avant, par lesquelles « les fonds des créanciers initiaux de la compagnie en défaillance », c’est-à-dire les fonds des déposants de la banque défaillante, seraient transformés en « capital action », (Voir Ellen Brown, It Can Happen Here: The Bank Confiscation Scheme for US and UK Depositors,Global Research, mars 2013.)http://www.fdic.gov/about/srac/2012/gsifi.pdf

Cela signifie que l’argent confisqué des comptes bancaires serait utilisé pour répondre aux obligations financières de la banque en déroute. En retour, les détenteurs des dépôts bancaires confisqués deviendraient actionnaires d’une institution financière défaillante au bord de la faillite.

Du jour au lendemain, les épargnes seraient transformées en un concept illusoire de propriété en capital. La confiscation des épargnes serait adoptée sous couvert de « compensation » factice en actions.

On prévoit l’application d’un processus sélectif de confiscation des dépôts bancaires dans le but de recouvrer des dettes tout en provoquant la disparition d’institutions financières « plus faibles ». Aux États-Unis, la procédure contournerait les clauses de la Federal Deposit Insurance Corporation (FDIC), qui assure les détenteurs de dépôts contre les faillites bancaires :

Aucune exception n’est indiquée pour les « dépôts assurés » aux États-Unis, c’est-à-dire ceux inférieurs à 250 000 dollars que nous croyions protégés par les assurances de la FDIC. Il peut difficilement s’agir d’une omission puisque c’est la FDIC qui émet cette directive. La FDIC est une compagnie d’assurances financée par des primes payées par les banques privées. La directive s’appelle « processus de résolution », définie ailleurs comme un plan « que l’on appliquerait en cas de faillite d’un assureur ». La seule mention de « dépôts assurés » est en lien avec la législation existante au Royaume-Uni et que la directive FDIC-BOE qualifie d’inadéquate, impliquant qu’elle doit être modifiée ou outrepassée. (Ibid.)http://www.ey.com/Publication/vwLUAssets/Recovery_and_resolution_planning/$FILE/Recovery_and_resolution_planning.pdf

Les déposants ne sont pas éligibles à l’assurance dépôts de la FDIC parce qu’on leur donne une fausse compensation.

Le projet canadien de confiscation de dépôts

La déclaration la plus candide de confiscation des dépôts bancaires comme moyen de « sauver les banques » es formulée dans un document publié récemment par le gouvernement canadien, le « Plan d’action économique 2013. Emplois, croissance et prospérité à long terme ».

Ce dernier a été présenté à la Chambre des communes par le ministre des Finances Jim Flaherty le 21 mars dans le cadre d’un soi-disant projet « prébudgétaire ».

Une courte section du rapport de 400 pages nommée « Instaurer un cadre de gestion des risques pour les banques nationales d’importance systémique » identifie la procédure de recapitalisation pour les banques à charte canadiennes. Le terme « confiscation » n’est pas mentionné. Le jargon financier sert à obscurcir les véritables intentions, lesquelles consistent essentiellement à voler les épargnes des citoyens.

En vertu du projet canadien de « gestion des risques » :

http://actionplan.gc.ca/

Le gouvernement propose d’établir un régime de recapitalisation interne pour les banques d’importance systémique.

Le gouvernement propose d’établir un régime de recapitalisation interne pour les banques d’importance systémique. Ce régime sera conçu de manière que, dans le cas peu probable où une banque d’importance systémique épuiserait ses fonds propres, elle pourra être recapitalisée et redevenir viable grâce à la conversion très rapide de certains de ses passifs en fonds propres réglementaires.

Cette mesure réduira les risques pour les contribuables. Le gouvernement consultera les intervenants sur la meilleure façon d’instaurer un régime de recapitalisation interne au Canada.

Cela signifie que si une ou plusieurs banques (ou caisse d’épargne) étaient obligées d’« épuiser leurs fonds propres » pour répondre à la demande de leurs créanciers, les banques seraient recapitalisées par la conversion très rapide de certains de [leurs] passifs en fonds propres réglementaires ».

Par « certains passifs » on entend (en jargon) l’argent que la banque doit à ses clients, à savoir ses déposants, dont les comptes bancaires seraient confisqués en échange d’actions (capital action) d’une institution bancaire « défaillante ».

Il est insensé de dire que « [c]ette mesure réduira les risques pour les contribuables ». Cela signifie en réalité que le gouvernement ne donnera ni financement pour compenser les déposants victimes d’une institution en faillite, ni ne viendra à la rescousse de cette dernière.

Les déposants seront plutôt obligés d’abandonner leurs épargnes. L’argent confisqué sera ensuite utilisé par la banque pour honorer ses engagements vis-à-vis des grandes institutions financières créancières. Autrement dit, ce plan est un « filet de sécurité » pour les banques trop grosses pour faire faillite, un mécanisme leur permettant, en tant que créancières, d’éclipser les institutions bancaires de moindre envergure, incluant les caisses d’épargne, tout en précipitant leur effondrement ou leur prise de contrôle.

Le paysage financier canadien

L’initiative de gestion de risque et de recapitalisation est cruciale pour tous les Canadiens : une fois adoptée par la Chambre de communes dans le cadre du budget, les procédures de recapitalisation pourraient être appliquées.

Le gouvernement conservateur a la majorité parlementaire et il est fort probable que le Plan d’action économique, comprenant la procédure de recapitalisation, sera adopté.

Alors que le cadre de gestion de risques du Canada laisse entendre que les banques canadiennes « sont à risque », surtout celles ayant accumulé des dettes importantes (en raison des pertes sur les produits dérivés), l’application généralisée de la « recapitalisation » n’est pas envisagée.

Le scénario suivant pourrait se concrétiser dans un avenir rapproché : les « cinq grandes banques » du Canada, soit, la Banque Royale du Canada, TD Canada Trust, la Banque Scotia, la Banque de Montréal et la CIBC (lesquelles ont toutes de puissantes associées opérant dans le paysage financier étasunien) consolideront leurs position aux dépens des banques et institutions financières de moindre envergure (au niveau provincial).

Le document gouvernemental suggère que la recapitalisation pourrait être utilisée de manière sélective « cas peu probable où l’une [des banques] ne serait plus viable». Cela sous-entend qu’au moins une banque canadienne de « moindre importance » ou plus pourrait faire l’objet d’une recapitalisation. Une telle procédure mènerait inévitablement à une concentration accrue du capital bancaire au pays, au profit des plus grands conglomérats financiers.

Remplacement des caisses d’épargnes et de crédit et des banques coopératives au niveau provincial

Il existe un important réseau de plus de 300 caisses d’épargnes et de crédit et de banques coopératives au niveau provincial, lesquelles pourraient être la cible des opérations sélectives de « recapitalisation ». Ce réseau comprend, parmi tant d’autres, le puissant réseau Desjardins au Québec, la Vancouver City Savings Credit Union (Vancity) et la Coastal Capital Savings en Colombie-Britannique, Servus en Alberta, Meridian et les caisses populaires en Ontario (affiliées à Desjardins).

Dans ce contexte, il est probable que l’on assiste à l’affaiblissement significatif des institutions financières coopératives provinciales. Elles ont une relation de gouvernance avec leurs membres (dont des conseils représentatifs) et offrent actuellement une alternative aux cinq grandes banques à charte. Selon des données récentes, il y a plus de 300 caisses d’épargnes et de crédit et caisses populaires au Canada, membres de la « Credit Union Central of Canada ».

Nouvelle norme : Les standards internationaux régissant la confiscation des dépôts bancaires

Le Plan d’action économique du Canada reconnaît que le cadre de recapitalisation proposé « s’alignera sur les réformes apportées dans d’autres pays et sur les principales normes internationales ». Le modèle suggéré de confiscation des dépôts tel que décrit dans le document du gouvernement canadien est donc conforme au modèle envisagé aux États-Unis et dans l’Union européenne. À l’heure actuelle, cette formule est un « point de discussion » (derrière des portes closes) lors de divers événements internationaux regroupant des gouverneurs des banques centrales et des ministres des Finances.

L’agence de règlementation impliquée dans ces consultations multilatérales est le Conseil de stabilité financière (CSF), situé à Bâle en Suisse et hébergé par la Banque de règlements internationaux (BRI) (image à droite). Le CSF est d’ailleurs présidé par le gouverneur de la Banque du Canada, Mark Carney, que le gouvernement britannique a récemment nommé chef de la Banque d’Angleterre à partir de juin 2013

À titre de gouverneur de la Banque du Canada, Mark Carney a joué un rôle clé dans l’élaboration des clauses de recapitalisation pour les banques à charte canadienne. Avant d’entamer sa carrière dans le monde des banques centrales, il était membre de la haute direction chez Goldman Sachs, qui a joué un rôle dans les coulisses pour l’implantation des plans de sauvetage et des mesures d’austérité dans l’Union européenne.

Le mandat du CSF serait de coordonner les procédures de recapitalisation, en liaison avec les « autorités financières nationales » et les « organismes internationaux de normalisation », dont le FMI et la BRI. Cela ne devrait surprendre personne : les procédures de confiscation des dépôts au Royaume-Uni, aux États-Unis et au Canada examinées ci-dessus sont remarquablement similaires.

Mark Carney

http://www.budget.gc.ca/2013/doc/plan/toc-tdm-fra.html

A lire également ici sur ce forum: https://ledormeur.forumgratuit.org/t974-les-banques-britaniques-vont-devoir-trouver-25-milliards-de-livres-pour-se-comformer-aux-directives-de-bale-iii?highlight=b%C3%A2le+III

La « recapitalisation » bancaire comparativement au « sauvetage » bancaire

Dans les plans de sauvetage, le gouvernement alloue une portion significative des revenus de l’État aux institutions financières défaillantes. L’argent des coffres de l’État est acheminé aux conglomérats bancaires.

Aux États-Unis, en 2008-2009, un total de 1,45 billions de dollars a été acheminé aux institutions financières de Wall Street dans le cadre des plans de sauvetages de Bush et Obama.

Ces plans étaient considérés de facto comme des dépenses gouvernementales. Elles nécessitaient l’implantation de mesures d’austérité. Les plans de sauvetage ainsi que les hausses dramatiques des dépenses militaires ont été financés par des réductions draconiennes dans les programmes sociaux, dont Medicare, Medicaid et la sécurité sociale.

Contrairement au plan de sauvetage, financé par le trésor public, la « recapitalisation » requiert la confiscation (interne) des dépôts bancaires et est instaurée sans l’utilisation de fonds publics. Le mécanisme règlementaire est établi par la banque centrale.

Au début du premier mandat d’Obama en janvier 2009, un plan de sauvetage bancaire de 750 milliards de dollars a été annoncé par Obama. Il s’ajoutait à celui de 700 milliards de dollars octroyé par l’administration Bush dans le cadre du Troubled Assets Relief Program (TARP).

En tout, les deux programmes atteignaient une somme astronomique de 1,45 billions de dollars, financée par le Trésor étasunien. (Il faut comprendre que le montant réel d’« aide » financière aux banques était significativement au-delà de 1,45 billions de dollars.) À cette somme s’ajoutait le montant ahurissant alloué au financement de l’économie de guerre d’Obama (2010), 739 milliards de dollars. Les plans de sauvetage, combinés aux dépenses de la Défense (2189 milliards de dollars) engouffraient donc presque la totalité des revenus fédéraux, lesquels se chiffraient à 2381 milliards de dollars pour l’année fiscale 2010.

Conclusion

Les plans de sauvetage ne sont plus fonctionnels. Au début du deuxième mandat d’Obama, les coffres de l’État étaient vides. Les mesures d’austérité sont dans l’impasse.

On envisage maintenant des plans de recapitalisation au lieu des « plans de sauvetage ».

Les groupes à faible et moyen revenu, invariablement endettés, ne seront pas la cible principale. L’appropriation de dépôts bancaires ciblerait essentiellement les classes moyenne élevée et supérieure, lesquelles possèdent des dépôts bancaires significatifs. Les comptes bancaires des petites et moyennes entreprises seront ciblés par la suite.

Cette transition fait partie de l’évolution de la crise économique et de l’impasse sous-jacente à l’application des mesures d’austérité.

L’objectif des acteurs financiers internationaux est d’anéantir les compétiteurs, de consolider et centraliser le pouvoir bancaire, et d’exercer un contrôle prépondérant sur l’économie réelle, les institutions gouvernementales et l’armée.

Même si les plans de recapitalisation étaient règlementés et appliqués de manière sélective à un nombre limité d’institutions financières défaillantes, de caisses d’épargnes et de crédit, etc., l’annonce d’un programme de confiscation des dépôts pourrait mener à une « ruée généralisée sur les banques ». Dans ce contexte, on ne peut considérer aucune institution bancaire comme sécuritaire

L’application (même locale ou sélective) des procédures de recapitalisation impliquant la confiscation de dépôts créerait un chaos financier. Elle interromprait le processus de paiements, les salaires ne seraient plus versés, pas plus que l’argent des investissements dans les usines et destiné aux équipements, et le pouvoir d’achat s’effondrerait. Les petites et moyennes entreprises seraient acculées à la faillite.

Si la recapitalisation était mise en œuvre au sein de l’Union européenne et en Amérique du Nord, elle amorcerait une nouvelle phase de la crise financière mondiale, intensifierait la dépression économique, accroîtrait la centralisation bancaire et financière ainsi que celle du pouvoir entrepreneurial dans l’économie réelle au détriment des entreprises locales et régionales.

Ensuite, tout le réseau bancaire mondial, caractérisé par des transactions électroniques (régissant les dépôts et retraits, etc.), sans compter les transactions monétaires sur les marchés boursiers et les bourses de marchandises, pourrait faire l’objet de perturbations systémiques significatives.

Les conséquences sociales seraient dévastatrices. L’économie réelle chuterait à la suite de l’effondrement du système de paiements.

Les perturbations potentielles du fonctionnement d’un système monétaire mondial intégré pourraient donner lieu à une nouvelle débâcle économique ainsi qu’à une baisse du commerce international des marchandises.

Il est important que les citoyens européens et nord-américains agissent fermement aux niveaux national et international contre ces manigances diaboliques de leurs gouvernements, oeuvrant pour le compte d’intérêts financiers dominants afin d’implanter un processus sélectif de confiscation des dépôts bancaires.

Michel Chossudovsky

est directeur du Centre de recherche sur la mondialisation et professeur émérite de sciences économiques à l’Université d’Ottawa. Il est l’auteur de Guerre et mondialisation, La vérité derrière le 11 septembre et de la Mondialisation de la pauvreté et nouvel ordre mondial (best-seller international publié en plus de 20 langues).

Traduction Julie Lévesque pour Mondialisation.ca

http://www.mondialisation.ca/la-confiscation-des-epargnes-des-citoyens-pour-sauver-les-banques-le-projet-diabolique-de-recapitalisation-bancaire/5332521

A Bientôt

L'UE prépare une loi pour dupliquer la solution chypriote en cas de crise bancaire

L'UE prépare une loi pour dupliquer la solution chypriote en cas de crise bancaire

Bonjour à tous,

Que dit l'accord européen sur le financement des banques en faillite ?

Actionnaires et créanciers seront sollicités en premier lieu, avant le contribuable,

selon le texte signé par les 27 ministres des Finances.

Tout pour éviter une nouvelle crise comme celle de Chypre. Après plus de six heures de discussions, les ministres des Finances européens ont trouvé, dans la nuit du mercredi 26 au jeudi 27 juin, un compromis pour restructurer ou liquider les banques en difficulté tout en épargnant les contribuables. Cet accord constitue un soulagement pour les Européens alors que le sommet des chefs d'Etat et de gouvernement doit s'ouvrir jeudi après-midi à Bruxelles. Il doit notamment faire le point sur les avancées réalisées en matière

d'union bancaire.

Le contribuable épargné, qui va payer ?

Pour éviter de ponctionner les contribuables, les Européens se sont mis d'accord pour faire payer, dans l'ordre, les actionnaires,

puis les créanciers les moins bien assurés. Puis, le cas échéant, les détenteurs d'obligations dits "seniors", et, en dernier recours,

les déposants au-delà de la somme de 100 000 euros.

Selon cet accord conclu entre les 27, les Etats qui le souhaitent pourront bénéficier d'une certaine flexibilité :

ils devront toujours imposer des pertes d'abord aux créanciers et actionnaires, mais à hauteur de 8% minimum du passif des banques.

Par exemple, si la banque mal en point possède un passif de 100 milliards d'euros, créanciers et actionnaires paieront une partie

de la facture, soit dans notre exemple, au moins 8 milliards d'euros.

soit nationales, soit européennes", avec la possibilité de "recapitalisation directe" par le Mécanisme européen de stabilité (MES),

le fonds de secours de la zone euro pour les pays en difficulté, a expliqué jeudi le ministre des Finances français, Pierre Moscovici. Toutefois, ce deuxième niveau d'intervention a un plafond : il ne pourra pas dépasser 5% du passif de la banque.

Pourquoi cet accord a-t-il été difficile à trouver ?

Deux groupes de pays s'opposaient. Dans le premier, la France et le Royaume-Uni, qui voulaient pouvoir bénéficier d'une certaine

flexibilité au cas par cas. D'autres pays comme l'Allemagne, les Pays-Bas et la Finlande, défendaient au contraire les règles

les plus strictes possibles, pour éviter l'incertitude qui risque de faire fuir investisseurs et déposants.

L'intervention possible du MES, et donc des contribuables européens, parfois pour sauver les banques d'autres pays, n'était pas

du goût de tout le monde, notamment de Berlin. Mais, a souligné Pierre Moscovici, "il ne paraissait pas cohérent d'un côté de mettre

en place un mécanisme direct de recapitalisation des banques par le MES et de l'autre côté, d'exclure le MES du jeu de la flexibilité".

Pour le ministre français, l'accord conclu est "un succès arraché de haute lutte."

celui du contribuable, à celui du secteur financier lui-même, qui va devoir dans une très large mesure régler ses propres problèmes,

estime-t-il. Si une banque a des problèmes, nous aurons désormais un ensemble unique de règles dans toute l'Europe pour décider

qui paie la facture."

C'est "un jalon majeur dans nos efforts pour briser le cercle vicieux entre les banques et les dettes des Etats",

a renchéri l'Irlandais Michael Noonan, qui présidait la réunion.

Source de l'article

Que dit l'accord européen sur le financement des banques en faillite ?

http://www.francetvinfo.fr/les-europeens-adoptent-le-partage-des-pertes-en-cas-de-faillite-bancaire_357188.html

♪Tout va très bien, Madame la Marquise, tout va très bien, tout va très bien...♫

Bien Amicalement.

Que dit l'accord européen sur le financement des banques en faillite ?

Actionnaires et créanciers seront sollicités en premier lieu, avant le contribuable,

selon le texte signé par les 27 ministres des Finances.

Tout pour éviter une nouvelle crise comme celle de Chypre. Après plus de six heures de discussions, les ministres des Finances européens ont trouvé, dans la nuit du mercredi 26 au jeudi 27 juin, un compromis pour restructurer ou liquider les banques en difficulté tout en épargnant les contribuables. Cet accord constitue un soulagement pour les Européens alors que le sommet des chefs d'Etat et de gouvernement doit s'ouvrir jeudi après-midi à Bruxelles. Il doit notamment faire le point sur les avancées réalisées en matière

d'union bancaire.

Le contribuable épargné, qui va payer ?

Pour éviter de ponctionner les contribuables, les Européens se sont mis d'accord pour faire payer, dans l'ordre, les actionnaires,

puis les créanciers les moins bien assurés. Puis, le cas échéant, les détenteurs d'obligations dits "seniors", et, en dernier recours,

les déposants au-delà de la somme de 100 000 euros.

Selon cet accord conclu entre les 27, les Etats qui le souhaitent pourront bénéficier d'une certaine flexibilité :

ils devront toujours imposer des pertes d'abord aux créanciers et actionnaires, mais à hauteur de 8% minimum du passif des banques.

Par exemple, si la banque mal en point possède un passif de 100 milliards d'euros, créanciers et actionnaires paieront une partie

de la facture, soit dans notre exemple, au moins 8 milliards d'euros.

Une fois cette condition remplie, pourra intervenir un fonds national "de résolution". Si nécessaire, seront sollicitées "des ressources,

Les banques de l'Union européenne (UE) accueillaient jeudi avec une satisfaction prudente l'accord conclu dans la nuit

par les ministres des Finances des 27 afin d'alléger la participation des contribuables à d'éventuelles futures faillites bancaires.

L'accord, qui entrera en vigueur d'ici 2018, prévoit une nouvelle règle en vertu de laquelle les pays de l'UE

pourront imposer des pertes aux créanciers obligataires et aux déposants dont les comptes dépassent les 100.000 euros,

au cas où une banque serait en difficulté.

(...)

Certains banquiers craignent néanmoins que l'UE, qui a dépensé l'équivalent d'un tiers de son produit intérieur brut annuel

pour aider ses banques de 2008 à 2011, effraient les investisseurs en imposant des pertes éventuelles aux gros déposants.

(...)

Prudence des banques après l'accord européen sur les faillites

http://www.capital.fr/bourse/actualites/prudence-des-banques-apres-l-accord-europeen-sur-les-faillites-855658

soit nationales, soit européennes", avec la possibilité de "recapitalisation directe" par le Mécanisme européen de stabilité (MES),

le fonds de secours de la zone euro pour les pays en difficulté, a expliqué jeudi le ministre des Finances français, Pierre Moscovici. Toutefois, ce deuxième niveau d'intervention a un plafond : il ne pourra pas dépasser 5% du passif de la banque.

Pourquoi cet accord a-t-il été difficile à trouver ?

Deux groupes de pays s'opposaient. Dans le premier, la France et le Royaume-Uni, qui voulaient pouvoir bénéficier d'une certaine

flexibilité au cas par cas. D'autres pays comme l'Allemagne, les Pays-Bas et la Finlande, défendaient au contraire les règles

les plus strictes possibles, pour éviter l'incertitude qui risque de faire fuir investisseurs et déposants.

L'intervention possible du MES, et donc des contribuables européens, parfois pour sauver les banques d'autres pays, n'était pas

du goût de tout le monde, notamment de Berlin. Mais, a souligné Pierre Moscovici, "il ne paraissait pas cohérent d'un côté de mettre

en place un mécanisme direct de recapitalisation des banques par le MES et de l'autre côté, d'exclure le MES du jeu de la flexibilité".

Pour le ministre français, l'accord conclu est "un succès arraché de haute lutte."

Finalement, même si le recours à l'argent public est donc encore possible, notamment à travers le MES, il s'agit d'"un changement majeur", a souligné le ministre néerlandais Jeroen Dijsselbloem, par ailleurs président de l'Eurogroupe. "On passera de l'argent public,Mais même si nous ne sommes pas encore à la prochaine grande crise financière,

la crise économique en Europe continue juste à empirer. Il suffit de considérer ces faits :- Les ventes de voitures sont au plus faible depuis 20 ans.

European Car Sales Hit 20-Year Low For May

- Globalement, le taux de chômage dans la zone euro est de 12,2%.

Eurozone unemployment hits another record high

- Une moyenne de 134 points de vente sont en cours d'arrêt en Italie chaque jour.

Au total, 224.000 établissements de vente au détail ont fermé leurs portes en Italie depuis 2008.

Crisis is closing '134 retail outlets' a day in Italy

- Il est prévu que l'Italie aura besoin de demander un plan de sauvetage de l'UE dans les 6 mois.

L'Italie pourrait nécessiter un plan de sauvetage de l'UE dans les 6 prochains mois

- La confiance des consommateurs en France est historiquement au plus bas.

La confiance des ménages plonge à un niveau historique en juin

- Le taux de chômage en France est en hausse à 10,8%. C'est le plus haut en 15 ans.

Le taux de Chômage en France grimpe à 10,8%, au plus haut depuis 15 ans

- Le gouvernement est maintenant responsable de 57 pour cent de toute la production économique en France.

Bonjour Tristesse: The Economic and Political Decline of France

- En mai, les prêts aux ménages en Europe ont baissé à un rythme rapide en 11 mois.

Zone euro: recul plus prononcé des crédits au secteur privé

- Au cours du premier trimestre, le revenu disponible au Royaume-Uni a baissé de façon drastique depuis 25 ans.

U.K. Disposable Income Drops as Double-Dip Avoided: Economy

- Il est prévu que le taux de chômage en Espagne devrait atteindre 28,5% l'année prochaine.

Spain’s jobless rate falls in May, but big picture still gloomy

- Il y a quelques années, le pourcentage de créances douteuses de l'Espagne était de moins de 2%. Aujourd'hui, il est de 10,87%.

When Correlation Is Causation

- La dette nationale espagnole a augmenté de 19,1% au cours des seuls 12 derniers mois.

Espagne: nouveau record de la dette publique à 88,2% du PIB au 1er trimestre

Spain's public debt hits record high

- Le gouvernement grec déclare que l'économie grecque se contractera de 4,5% cette année.

- Il est prévu que le taux de chômage en Grèce passera à 30% en 2014.

Report: Greece's unemployment to rise to 30 percent in 2014

New EU Plan Will Make Every Bank Account In Europe Vulnerable To Cyprus-Style Wealth Confiscation

http://investmentwatchblog.com/new-eu-plan-will-make-every-bank-account-in-europe-vulnerable-to-cyprus-style-wealth-confiscation/

http://theeconomiccollapseblog.com/archives/new-eu-plan-will-make-every-bank-account-in-europe-vulnerable-to-cyprus-style-wealth-confiscation

celui du contribuable, à celui du secteur financier lui-même, qui va devoir dans une très large mesure régler ses propres problèmes,

estime-t-il. Si une banque a des problèmes, nous aurons désormais un ensemble unique de règles dans toute l'Europe pour décider

qui paie la facture."

C'est "un jalon majeur dans nos efforts pour briser le cercle vicieux entre les banques et les dettes des Etats",

a renchéri l'Irlandais Michael Noonan, qui présidait la réunion.

Source de l'article

Que dit l'accord européen sur le financement des banques en faillite ?

http://www.francetvinfo.fr/les-europeens-adoptent-le-partage-des-pertes-en-cas-de-faillite-bancaire_357188.html

♪Tout va très bien, Madame la Marquise, tout va très bien, tout va très bien...♫

Bien Amicalement.

Re: La confiscation des épargnes des citoyens pour « sauver les banques » : Le projet diabolique de « recapitalisation » bancaire

Re: La confiscation des épargnes des citoyens pour « sauver les banques » : Le projet diabolique de « recapitalisation » bancaire

La confiscation globale des comptes bancaires a-t-elle commencé ?

Repérages, perçages au foret, ouvertures forcées de coffre-fort blindés... Non, vous ne lisez pas une page de faits divers à propos d'une série de braquage de banques... Ce sont des gouvernements eux-mêmes qui organisent ces actions sous couvert de la loi sur les "Biens Non-Réclamés". Sommes-nous dans les prémices d'une confiscation de richesse à grande échelle pour sauver les Etats en faillite ? Quelques précautions en fin d'article...

Etat des lieux de cette série de braquages à ciel ouvert...

• 80 000 comptes bancaires de ménages australiens ont été vidé depuis le début de l'année par leur gouvernement (environ 360 millions de dollars saisis pour ne pas dire... volés)

• 50 états américains ont fait appel à des sociétés privées pour localiser les comptes bancaires "dormants" qui peuvent être saisis.à tout moment (environ 32 milliards de dollars)

En Australie.....

Le gouvernement fédéral a saisi la somme record de 360 millions de dollars de comptes bancaires de ménages qui étaient en sommeil depuis trois ans seulement, ce qui incite l'indignation ainsi que des plaintes de retraités ayant perdu leurs dépôts.

90% des comptes saisis par le gouvernement avait un solde de moins de 5000 dollars...

Témoignages de victimes australiennes...

M. Munchenberg a écrit:

"Nous avons des grands-parents qui mettent de l'argent de côté pour l'avenir. Ce sont des agriculteurs qui ont mis de l'argent de côté pour les mauvais jours pour leurs petits-enfants, mais tout a été transféré au gouvernement", a déclaré M. Munchenberg à la société de presse Fairfax Media.

Connie Franze a écrit:

Connie Franze, 68 ans, et son fils Vince, 45 ans, ont déclaré à Fairfax Media qu'ils essaient de récupérer leurs économies d'une vie (environ 12.000 dollars) qui ont été saisi par le gouvernement australien en Juin dernier.

Aux Etats-Unis...

Le cas le plus frappant est celui de la Californie qui a engagé des sociétés spécialisées dans la recherche de "biens non-réclamés". A l'image des cambrioleurs, l'Etat de Californie procède à des repérages de richesse potentielle pour ensuite vider les comptes bancaires et coffres de banque :

Témoignage d'une victime américaine...

- San Francisco - Le coffre-fort bancaire de Carla Ruff a été foré, saisi et remis à l'état de Californie, et marqué "propriétaire inconnu." Elle a ensuite découvert que les documents contenus à l'intérieur étaient déchiquetés et que les bijoux de sa grand-mère avait été vendu aux enchères pour seulement 1800 dollars (estimation du préjudice : 82500 dollars)

"J'étais consternée", a déclaré Carla. "Je me sentais violée."

Pourtant, le nom de Carla figurait sur les documents dans la caisse sécurisée à la Banque Noe Valley of America.

Explications sur ces attaques en série de banques...

Les conditions économiques deviennent encore pire et la tentation pour les gouvernements de saisir des comptes bancaires privés risque de devenir une habitude.

Mesures de vigilance...

Nous avons noté une recrudescence de cambriolages gouvernementaux dans votre secteur d'habitation. Merci de nous indiquer ici (dans les commentaires ci-dessous) toute loi ou comportement suspect de votre gouvernement à proximité de vos comptes et livrets bancaires. En cas de doute, veuillez contacter immédiatement votre chargé de compte afin de procéder au transfert de vos richesses en lieux sûrs.

Pour faire simple : protégez votre argent du grand banditisme gouvernement !

http://www.agoravox.fr/actualites/economie/article/la-confiscation-globale-des-153979

A Bientôt

Re: La confiscation des épargnes des citoyens pour « sauver les banques » : Le projet diabolique de « recapitalisation » bancaire

Re: La confiscation des épargnes des citoyens pour « sauver les banques » : Le projet diabolique de « recapitalisation » bancaire

Philippe Herlin – La France emprunte sans difficulté… parce qu’elle n’hésitera pas à ponctionner l’épargne des Français

Revue de presse 2013-2014 Z@laresistance a écrit:

John Williams pense qu’il n’y aura pas de bail in (renflouement des banques par les épargnants) , aux états unis , mais pour l’Europe, je suis d’accord avec philippe Herlin , ce sera une toute autre histoire (textes permettants la spoliation déjà votés) Nos politiciens sont sans scrupules ; Revue de presse 2013-2014 Z@laresistance

Lundi, la France a emprunté à un taux négatif, ce qui veut dire que les investisseurs perdent de l’argent, qu’ils payent pour confier leur argent ! Certes, il s’agit d’emprunts à court terme (3, 6 et 12 mois, pour un montant total de 8,2 milliards d’euros) et à des taux très légèrement en dessous de zéro (de -0,002% à -0,004%). Mais tout de même, cela ne s’était pas produit depuis mai 2013.

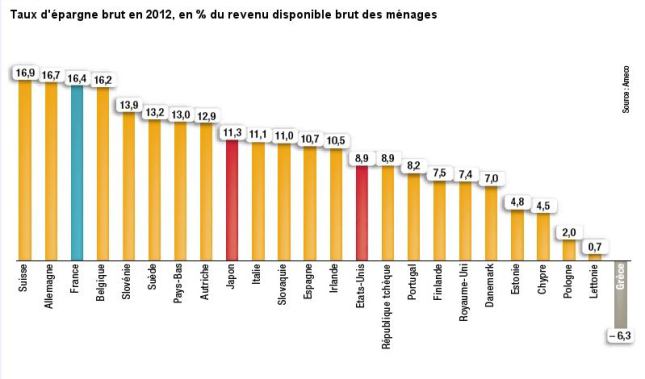

Au même moment, l’Allemagne a également emprunté à des taux négatifs. Cependant, la situation économique des deux pays n’a strictement rien à y voir : l’Allemagne a dégagé un excédent budgétaire sur le premier semestre, alors que la France n’arrive pas à limiter son déficit à 3% du PIB ; le taux de chômage varie quasiment du simple au double de part et d’autre du Rhin ; la balance commerciale allemande a dégagé un excédent de 200 milliards d’euros sur 2013, tandis que celle de la France affichait un déficit de 60 milliards.

Et on pourrait continuer cette liste sur des pages entières (rentabilité des entreprises, pourcentage des PME exportatrices, niveau des investissements, qualité de la formation professionnelle, etc.). Comment deux pays aussi dissemblables peuvent-ils emprunter avec la même facilité sur les marchés internationaux ?

Si, ces deux pays possèdent un point commun : l’euro. Ça aide, surtout la France. Ceci dit, les investisseurs achètent de la dette française, à des conditions comparables à celle de l’Allemagne ; comment expliquer cela ? Des analystes évoquent le "Flight to quality" (fuite vers la qualité) : les abondantes liquidités cherchant à se placer à travers le monde quittent les pays émergents, peu sûrs et dont les devises peuvent décrocher et, dans la zone euro, évitent les pays périphériques. Ne restent plus que l’Allemagne, l’Europe du Nord et la France.

goldbroker.com et François Baroin a écrit:Cette explication est en partie vraie, mais pas suffisante. Il y en a une autre : les Français épargnent beaucoup, entre 15 et 16% de leurs revenus (contre 10% en moyenne au niveau européen), ce qui se traduit par un pactole de 3.600 milliards d’euros d’épargne financière (livrets, comptes épargne, assurance-vie) logés dans les banques et les sociétés d’assurances. À un journaliste qui lui demandait si la France pouvait faire faillite, un ancien ministre des finances (François Baroin en 2012) avait répondu que la dette de la France est un "investissement sans risque", notamment parce que "la France a un niveau d’épargne élevé".

Cet éphémère ministre avait trahi la ligne de conduite du pouvoir, par delà les alternances politiques : l’État n’hésitera pas à puiser dans l’épargne des ménages pour faire face à ses obligations (3.600 milliards d’épargne financière d’un côté, 2.000 milliards de dette publique de l’autre…). Et la qualité universellement reconnue de nos services fiscaux ne laisse aucun doute sur la réalité de cette menace. Voilà qui rassure les investisseurs internationaux. Nettement moins l’épargnant.

François Baroin

goldbroker.com a écrit:On sait déjà que les banques qui tombent en faillite pourront puiser dans les comptes de leurs clients pour se renflouer, en vertu d’une directive européenne, mais une règle non écrite autorise l’État à faire de même : il faut en être conscient. Et, comme la situation de la France se dégrade inexorablement (les déficits ne se réduisent pas, la croissance est à zéro, le chômage continue d’augmenter), ce scénario risque vraiment de se produire. Face aux grands investisseurs internationaux, pour lesquels il ne faut pas négliger la dimension géopolitique (les fonds de pension US, les fonds souverains du Moyen-Orient, la banque centrale de Chine ; il ne fait pas bon se fâcher avec ces gens-là), l’épargnant français devra se sacrifier pour défendre "les intérêts supérieurs de l’État".

On peut déjà imaginer, sur nos écrans de télévision, le ton compatissant, mais ferme, des plus hautes autorités de l’État nous expliquant "qu’il n’y a pas d’autre solution". Plus le temps passe, plus l’économie française s’enfonce dans la récession, et plus ce scénario cauchemar devient probable.

http://www.goldbroker.com/fr/actualites/france-emprunte-sans-difficulte-hesitera-pas-ponctionner-epargne-francais-577

Vue sur : http://resistanceauthentique.wordpress.com/2014/09/05/philippe-herlin-la-france-emprunte-sans-difficulte-parce-quelle-nhesitera-pas-a-ponctionner-lepargne-des-francais/

A Bientôt

Sujets similaires

Sujets similaires» Chypre : report du débat parlementaire sur le plan d'aide

» Le projet de loi européen sur le sauvetage des banques ne protègerait pas les grands dépôts

» Le plan des Bilderberg pour sauver l’Euro

» Le plan de Christine Lagarde pour "sauver" l'Europe

» La BCE nous entrainerait-elle vers une suicide financier ?

» Le projet de loi européen sur le sauvetage des banques ne protègerait pas les grands dépôts

» Le plan des Bilderberg pour sauver l’Euro

» Le plan de Christine Lagarde pour "sauver" l'Europe

» La BCE nous entrainerait-elle vers une suicide financier ?

Page 1 sur 1

Permission de ce forum:

Vous ne pouvez pas répondre aux sujets dans ce forum

» Ukraine's Nuclear Disarmament

» Dossier sur l'orgonite, les outils et leurs applications

» Recherche de bénévoles pour stage et mission humanitaire en Afrique 2022-2023

» Litho-thérapie (propriétés des pierres)

» Coucou voici ma présentation

» Cleveland contre Wall Street (VOSTFR)

» TEMOIGNAGE VIDEO DE NOS VOLONTAIRES FRANCAISES, AGATHE MOREL-JEAN , MAEVA COURBET, TOURINIER Marylise sur LEURS MISSIONS avec JEV-TOGO

» Le Roundup et le glyphosate

» Assassin-Rockin Squat

» Les cinq stades de l'effondrement

» Lobby USA - La guerre secrète

» Métamatière, éternité et renouvellement

» NOUVELLES DE JeLED TOGO

» Appel à Projet : RECHERCHE DE PARTENARIAT

» 12 herbes médicinales à connaître absolument

» Recherche de Volontaires ou Bénévoles pour voyage en missions, Stages et Camps Chantiers humanitaire en Afrique

» Un nouveau « continent » de déchets a été découvert dans l’océan Atlantique Nord !

» La Révolution de l'Esprit (Documentaire)

» La conscience intuitive extraneuronale

» volontariat / Stages d'étude / chantiers,Tourisme-2018

» L'Ukraine à l'épreuve du feu

» VOYAGE HUMANITAIRE/OFFRE DE STAGE/MISSION HUMANITAIRE DE SOLIDARITE ETE 2018 AU TOGO

» POLO & PAN - Canopée

» voyage humanitaire au TOGO avec une association sérieuse V.F-TOGO

» Les mystères du soleil

» Fonky Family

» VOYAGE HUMANITAIRE DE COURTES ET LONGUES DUREES AU TOGO+OPPORTUNITE DE STAGE

» Recherche de Volontaires ou Bénévoles pour voyage en missions, Stages et Camps Chantiers humanitaire en Afrique 2017

» Offre de stage conventionné/mission internationale de volontariat 2017/2018 en Afrique

» La chute du royaume des Saoud est devenue inévitable...

» Le scandale de l'eau pompée par Coca-Cola en Inde

» Macron, piège à cons

» Les puces RFID implantées sont de plus en plus vues comme "cool", "branchées" (sic)

» Cette hystérie Occidentale collective qui vise à intimider la Russie...

» À propos de la situation en Syrie

» Anonymous histoire de l'Hacktivisme

» Le nouveau moteur de recherche proposé par Le Monde...

» PARTICIPEZ AU PROJET SOLIDAIRE AU TOGO AVEC ANIM’SOLIDAIRE

» La guerre est devenue un moyen de gouverner

» Le marketing politique ne date pas d'hier...

» Syrie - Le Temps Des Laquais

» MK-Ultra ou Monark Mind Kontrol est un programme spécial de contrôle de l'esprit développé par la CIA

» Le Néolibéralisme à la source de tous nos maux...

» L'actualité des réseaux sociaux- Janvier -Décembre 2016

» USA-Chine : La démonstration de force

» D'un mur à l'autre, de Berlin à Ceuta

» France Gall - Résiste

» L’argent et ses interactions néfastes sur la société humaine...

» Vers une surveillance encore plus importante d’internet ?...